毛斌 中国民生银行信息科技部总经理

习近平总书记强调“发展新质生产力是推动高质量发展的内在要求和重要着力点”,并指出科技创新是发展新质生产力的核心要素。民生银行在数字金融的实践过程中始终坚持“强科技、重安全”,聚焦价值链两端打造“微笑曲线”(经济学理论模型,在一个完整的产业链中,研发设计和市场营销两端附加值较高,而中间的生产制造环节附加值相对较低),在研发端淬炼技术,在市场端优化服务,金融科技人员不仅是新技术的探索者,更是新质生产力的培育者。

发展新质生产力,打造小微服务新模式

为了做好“普惠金融”和“数字金融”这两篇大文章,民生银行将科技与金融深度融合,不断升级小微金融服务。小微金融的最大成本是风险成本,要想实现可持续发展,必须重构小微风险管理模式。为此,民生银行将其作为小微业技融合团队近几年的主攻方向,将数字化技术嵌入信贷全流程,让融资全流程化繁为简,让各环节风险清晰可控。

2023年,民生银行推出了“民生惠”普惠金融产品,高效便捷的服务为小微企业提供了有力的金融支持。客户通过手机提交资料,贷款提款秒到账。

为“民生惠”快速审批提供支撑的正是小微客群普惠金融数字化服务平台,特别是其中的主动授信智能风控底座。在客户轻触屏幕申请贷款的瞬间,数字化服务平台就已悄然启动,智能风控底座利用近百种多元丰富的行内外数据和千余项数据服务,对客户进行精准初筛。仅需1〜2分钟,客户就能获悉自己能否贷款,以及贷款的额度。小微企业如满天繁星,为亿万家庭点亮就业的希望;小微企业似涓涓细流,为国家经济提供韧性和潜力。“民生惠”不仅是一项科技赋能的金融服务,更是对小微企业孕育新质生产力的一路守护。

——小微客群普惠金融数字化服务平台特色方案

自2023年起,民生银行持续搭建小微客群普惠金融数字化服务平台,建成小微营销底座、风控底座、产品底座和数据底座“3+1底座”,实现小微获客模式、服务模式和迭代模式 “3大模式突破”,成功解决了数据应用难、新客获取难、供需匹配难、风险前瞻难、客户洞察难、客户维护难“6大行业难题”。

1. “3+1”底座

小微客群普惠金融数字化服务平台基于场景化中台架构,以小微为纽带,整合零售和公司数字化能力,打造了“3+1”底座,以数字金融技术驱动普惠金融小微业务发展。

(1)小微风控底座

小微风控底座以全行风控中台为核心,支持预前中后一体化风控(包含双主体统一申请管理、统一授信管理、统一评级管理和统一押品评估),构建了7000余项变量,9000余条规则,600余个模型策略。实现了客户级信贷旅程的全面风控解决方案,并支持不同客群、不同产品和不同环节的风控策略快速落地。

(2)小微营销底座

小微营销底座架设于零售和公司营销体系之上,支撑营销模式变革,从过去“货找人”的被动营销模式,转变为“人、货、场”智能匹配的主动营销模式。民生银行通过搭建小微营销底座,实现了线上线下全渠道触达协同,进一步提升营销向销售的转化率。

(3)小微产品底座

按照企业架构方法论搭建产品工厂,依据价值链环节沉淀信贷全生命周期十大阶段(主动授信、授信尽调、进件申请、授信审批、授信终审、合同签约、贷款发放、贷款 处理、监测预警、催收清收等十大阶段),能力封装、渠道联动,形成“渠道+场景”一体化组件,并基于低代码研发引擎进行高效灵活的产品装配。另外,民生银行积极打造“产品主干道”,支持相关产品执行统一业务流程和风控策略,满足区域特色场景和需求的灵活实现。

(4)小微数据底座

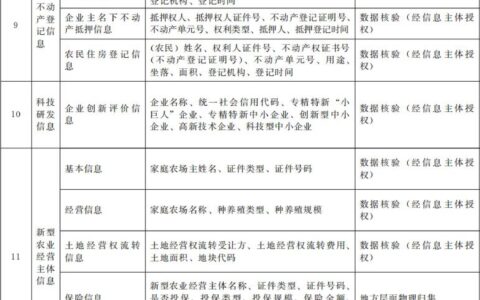

小微数据底座基于湖仓一体架构,引入了16类国家权威 数据、51类特色场景数据、5类权威交易数据,结合行内13类数据,创新“个人+法人”双主体的数据应用体系,为业务提供高效合规的数据服务支持。

2. 三大模式突破

(1)获客模式突破:主动授信+开放获客“双引擎”

为赋能一线客户经理能够更高效地开展营销活动,民生银行打造了综合化数字化获客平台,建立了线上线下引数、法人个人信息融合、风险前置筛客、精准协同触客四大模块,实现了主动授信+开放获客“双引擎”。

(2)服务模式突破:基于智能中枢的全渠道协同网络

为将便捷的服务体验留给客户和客户经理,将复杂的操作步骤交给科技和数据平台,民生银行建设了营销、风控和产品一体化智能中枢,并通过全渠道协同网络(包含:客户经理和泛客户经理一体化营销协同网络、贷前贷后线上线下一体化风控协同网络、客户渠道和员工渠道一体化产品协同网络),实现了平台模式的小微客户服务方案。

(3)迭代模式突破:业技融合的敏捷组织机制

为实现小微产品和风险策略的快速迭代,民生银行建立了“业务+风险+研发+运维”的一体化融合组织和敏捷机制,并打造了产品经理工作台和风险管理工作台。

——小微客群普惠金融数字化服务平台应用成效

在小微客群普惠金融数字化服务平台的建设过程中,共取得了基于热插拔的高效合规多维数据融合决策引擎、基于时间片分治算法的主动授信筛客方案、营销策略和风控策略一体化融合、贷前贷后一体化的风控引擎等12项技术创新,应用了8500项外部数据和10万项内部数据,实现营销响应 率达46%、主动授信审批通过率达53%、自动化审批率达98%、预警前瞻性达27天。

2023年度民生银行普惠金融监管任务完成率达150%,小微贷款增幅突出,截至2024年6月末,小微企业贷款余额超8200亿元,交出了一份“敢贷、愿贷、能贷、会贷”的答卷。

增强新质生产力,筑牢安全反诈新防线

近年来,电信诈骗风险严重影响人民财产安全。党中央、国务院、人民银行等国家监管机构对打击治理电信网络诈骗进行了全面深入的决策部署,给予了商业银行全面细致的指导。

在此背景下,民生银行通过深入分析不同类型的电信诈骗案件交易特点,以“精准识别,长效打击防范电信网络诈骗”为目标,基于全栈数字化技术建立了企业级“资金链”治理体系,打造了安全反诈新防线,切实保护了客户资金安全,获得客户赠送的500余面锦旗和公安机关的多次书面表彰,并荣获人民银行2022年度金融科技发展奖二等奖。

——企业级“资金链”治理体系特色方案

民生银行企业级“资金链”治理体系的特色主要体现在“三化一体”,即数字化支撑平台、体系化防御策略、智能化运营管理,实现了业务创新、客户体验、风险防控和降本增效的“四重平衡”,综合长效保护了客户交易和资金安全。

1.打造敏捷轻量的企业级数字化支撑平台,支撑全行反诈工作稳健高效运转

随着资金链治理工作对风控策略的迅速迭代升级要求越来越高,民生银行建设了数字化支撑平台,支持企业级“事前、事中、事后”全流程电诈风险防护,从三个方面强有力地保障了风险策略上线的敏捷性和风险事件处置的及时性。

(1)平台具备毫秒级实时风险防护能力

民生银行自主研发设计的实时决策引擎、画像引擎和指标引擎,单条复杂规则的执行时间不超过100微秒,且能并行执行,有效支持高并发、低延迟的银行业务交易,提供7×24小时全天候实时反欺诈风险防护服务。

(2)平台具备差异化风险防护策略运行能力

为了丰富风险识别特征,提升防护策略的有效性,民生银行自主设计并实现了“六擎合一”,实时决策引擎、画像引擎、指标引擎、离线挖掘引擎、可视化分析引擎、情报引擎可彼此之间灵活交互数据。

(3)平台具备风险防护策略敏捷发布能力

民生银行利用云原生、低代码等技术,实现了交易接入、指标建立、风险识别策略、风险处置策略的一站式、模块化配置,能够支撑分钟级风控策略配置、小时级敏捷上线。

2. 构建全行级主动式、体系化的防御策略,全面精准防控电诈风险

为使业务产品具备内生风险防御能力,提升风险防护的精准性,民生银行业务和科技部门联合建立了业务产品和风险防控策略“同步设计、同步测试、同步上线”的三同步敏捷机制。在产品设计阶段就形成交易级的风险防护方案,并在产品开发过程中落地,将风控策略提前嵌入到业务产品中,提升业务产品的竞争力。

同时,为提高风控策略的准确率,民生银行通过建立客户/账户风险标签和行为基线,实现“一客一策”的客户级全旅程实时风险防护和差异化的账户级全生命周期风险管控;建立层层递进、交互式风险处置策略,实现在防控风险的同时提升客户体验;建立黑灰产情报动态跟踪和应用机制,在各阶段引入外部情报,实现知己知彼、主动式防护。

3. 智能化企业级管理工具支撑,提升核查效率

随着风险模型识别能力的提升,风险案件数目的增多给一线员工带来了更多的核查压力。为赋能一线提升核查尽调效率,民生银行智能化运营管理体系运用关联图谱、RPA、可视化、AI 等技术,建立了可视化关联分析工具、模型化风险核查及策略调优工具、风险事件自动化合并及集中尽调工具等,实现了线上化、智能化、轻量级运营管理,全行日均核查任务减少了20%,分析核查单个风险账户/客户时间从小 时级缩短至分钟级,在保障防控效果的同时有效减轻了一线机构核查工作量,实现降本增效。

——企业级“资金链”治理体系应用成效

目前,企业级“资金链”治理体系已在全行开户、营销、交易、信贷等多个场景下应用,为手机银行、网上银行、开放银行等线上渠道和柜面、ATM、POS收单等线下渠道的 206个高风险交易场景提供了有效防护,覆盖“百万级对公账户+亿级个人账户”,有效管控75类诈骗风险和85类涉诈合规风险,日均实时保护3000余万笔交易,99.9%的交易事中决策时长小于10毫秒。

民生银行企业级“资金链”治理体系自应用以来,万户账户涉诈率同比下降65.7%,账户管控申诉率仅为0.9%。

(作者为中国民生银行信息科技部总经理)

主题测试文章,只做测试使用。发布者:数据观点,转转请注明出处:https://www.datasense.club/4521.html